专题:公募基金改革进行时:看懂政策如何重塑投资未来多盈策略

近日华商基金发公告称,运用固有资金2000万元认购华商致远回报混合A(024459)。

该基金正是当下十分火热的采用浮动管理费收取模式的新基金。

图片源于华商基金公告

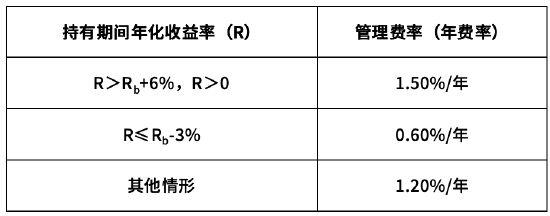

华商致远回报混合采用浮动管理费率设计,当基民持有该基金不到一年赎回,管理费仍按1.2%年费率收取;若是基民持有该基金超过一年,管理费的收取规则就会分为三种情况:

①、当投资者持有期间年化收益率为正,且跑赢该基金的业绩比较基准(中证A500指数收益率×65%+中证港股通综合指数(人民币)收益率×15%+中证全债指数收益率×20%)6个百分点以上时,按1.50%年费率收取;

②、年化收益率跑输业绩比较基准3个百分点以上,管理费腰斩至0.6%/年;

③、除了以上两种情况,基金公司仍按每年1.2%收取管理费。

注:Rb为本基金业绩比较基准同期年化收益率,完整内容详阅基金法律文件。

浮动管理费率机制,将基金公司收入与投资者收益深度捆绑,而华商基金的2000万自购更是和持有人共进退的决心,也是其对自身主动管理能力的信心!

01 拟任基金经理张明昕

拟任基金经理张明昕的投资风格,可谓十分契合浮动管理费率产品。

张明昕多盈策略为理学硕士,特许金融分析师(CFA),现任华商基金权益投资副总监,拥有近10年证券从业经历(其中5.3年证券研究经历、4.2年证券投资经历)。他此前曾任英大保险资产管理公司高级权益投资经理、权益投资部股票投资总监等职,现任华商基金权益投资副总监。

张明昕

特许金融分析师(CFA)

华商基金权益投资副总监

华商致远回报混合基金拟任基金经理

经过多年的市场淬炼,张明昕形成了一套系统而务实的投资方法论——即基于价值驱动的产业趋势投资理念。

回顾市场,2005年工业化城镇化牛市、智能手机发布后开启的2015年移动互联创新牛市、2016年到2017年供给侧改革带来的周期股牛市、2019年到2021年的消费升级潮流带来的核心资产“狂飙”、2020年到2022年的碳中和波澜壮阔的新能源行情,再到2022年底 GPT-3.5发布至今引发的AI化浪潮。

正是基于对时代经济产业背景变迁的敏锐感知,张明昕系统把握了包括5G、新能源、AI、人形机器人等横跨多领域的投资机遇,也印证了其投资方法的有效性。

02 基于价值驱动的产业趋势投资

1、寻找“股票在这种情况大概率会涨”的范式

张明昕认为,变化是资本市场的永恒的主题,长期稳定的投资范式并不存在,所谓的投资框架就是寻找一种相对稳固的映射函数,在纷繁的市场中获取相对稳定的收益。

在他看来,任何大的产业趋势,一定起源于主题,终结于价值。而真正的产业投资必须契合彼时最大的时代背景,其中的边际变化往往酝酿着最大的投资机会。

在定期报告中,张明昕曾展开诠释了这种投资理念:

①、在全面的价值评估与合理的价格构架安全边际;

②、进行系统的跨行业跟踪比较多盈策略,从中寻找最好的景气行业;

③、再从景气向上的行业中,寻找戴维斯双击的阿尔法标的。

首先在价值选择中,主要赚公司成长价值及部分深度价值回归的钱;其次在产业周期中,主要参与产业0到1阶段的风险成长投资,以及产业1到N的景气投资,以及传统行业中困境反转的方向。

具体到投资操作上,主要包括择时(市场的β)、行业配置(行业的β)及选股(个股的阿尔法)。

张明昕指出,在这些因素中,产业的景气是最可跟踪、可预测的,和股价之间的映射关系亦是最稳固的。因此“首先一定要赚到产业趋势的钱,确定性的行业景气能够穿越周期、对抗市场波动。”

2、坚守“顺大势逆小势”的投资纪律

这一投资逻辑也深度融入其风险控制体系,形成“理念定方向、操作守纪律”的完整闭环。

理念层面,他锚定两大核心:

一是坚守价值底线,明确安全边际并非单纯低估值,而是“合理的股价位置+确定的产业趋势”,二者共同构成组合构建的前提;

二是强调投资的把控性。每一笔交易都要建立在坚实的投资基石上,任何投资决策都要回归投资本质,确保逻辑的稳固性和可验证性。

操作层面,张明昕尽量避免以大规模仓位调整应对波动,他认为这种方式容易导致追涨杀跌。

在他看来,关键时点的市场风格与行业选择,远比仓位高低更重要。

经历多轮市场周期后,张明昕凝练出“顺大势逆小势”的投资纪律,即:顺应时代主线的产业趋势,当市场因短期情绪错杀优质标的时,果断加仓;当估值脱离基本面时,要保持清醒理性离场。

正是这种定力,使他在2021年核心资产泡沫破裂前及时转向新能源,又在2023年AI概念狂热时精准切换到算力等能兑现业绩的板块。

3、展望后市

对于未来的投资机会,张明昕表示,当前市场已经出现了一系列积极变化。政策面的持续发力有效降低了系统性风险,经济数据出现积极信号,横空出世的DeepSeek在全球引发大模型平权浪潮,叠加民营经济座谈会的召开,整个社会的信心显著回升,科技创新正在形成全社会的广泛共识,这些都为资本市场奠定了良好的发展基础。

“中国资产的价值重估进程才刚刚开始。”张明昕表示,随着经济结构转型升级的持续推进,资本市场将涌现出更多具有长期投资价值的标的。

在具体的行业选择上,立足于行业的景气观察维度,从产业进展等角度来看,张明昕认为“AI+万物”就是我们这个时代全世界最大的历史潮流,AI产业的发展可能有波峰有波谷,但产业趋势已经不可逆转。预计未来一段时间AI及衍生的自动驾驶、人形机器人等领域或仍为核心方向,板块未来仍或有显著贝塔。

此外,新的人口结构及经济发展时期背景下的新消费领域、政策大力支持与鼓励下自身发展取得巨大进展的创新药、基本面持续向上的军贸领域、有望突破的军工等板块也或将有系统性的投资机会。

03 19年老牌公募基金——华商基金投研团队实力护航

熟悉华商基金的朋友,应该有所了解,华商基金自2005年成立起就深耕“主动管理”延续至今,并取得了一系列耀眼成绩。

据国泰海通证券统计,截至2025年二季度,华商基金主动权益类基金近7年绝对收益达 147.27%,排名行业第3(3/115);近5年绝对收益68.39%,排名第8(8/137)。

与此同时,华商基金在天相投顾最新一期基金公司评级中荣获“三年期综合评级5A”,并且在主动混合、主动债券分项评级中同步斩获5A评级。

2023年12月,华商基金凭借长期优异的表现,在第20届中国基金业金牛奖评选中摘得“金牛卓越回报奖”!

正是这样的投研土壤,为张明昕提供了坚实的支撑,让其策略得以在实践中落地开花。

目前,张明昕拟任基金经理的浮动管理费率基金——华商致远回报混合基金(A 类:024459;C 类:024460)正在火热发行中,将于7月11日结束募集。对于追求长期布局、认可价值驱动的产业趋势投资理念的投资者,该基金值得重点关注。

数据说明:截至2025年6月30日,张明昕具有9.7年证券从业经历(其中5.3年证券研究经历,4.4年证券投资经历)。张明昕在管基金:华商均衡成长混合2025年3月4日起至今、华商优势行业灵活配置混合2025年3月12日起至今。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:江钰涵 多盈策略

简配资提示:文章来自网络,不代表本站观点。